El 40.7% de los ingresos de cadena Cineplanet proviene de la venta de snacks y confitería

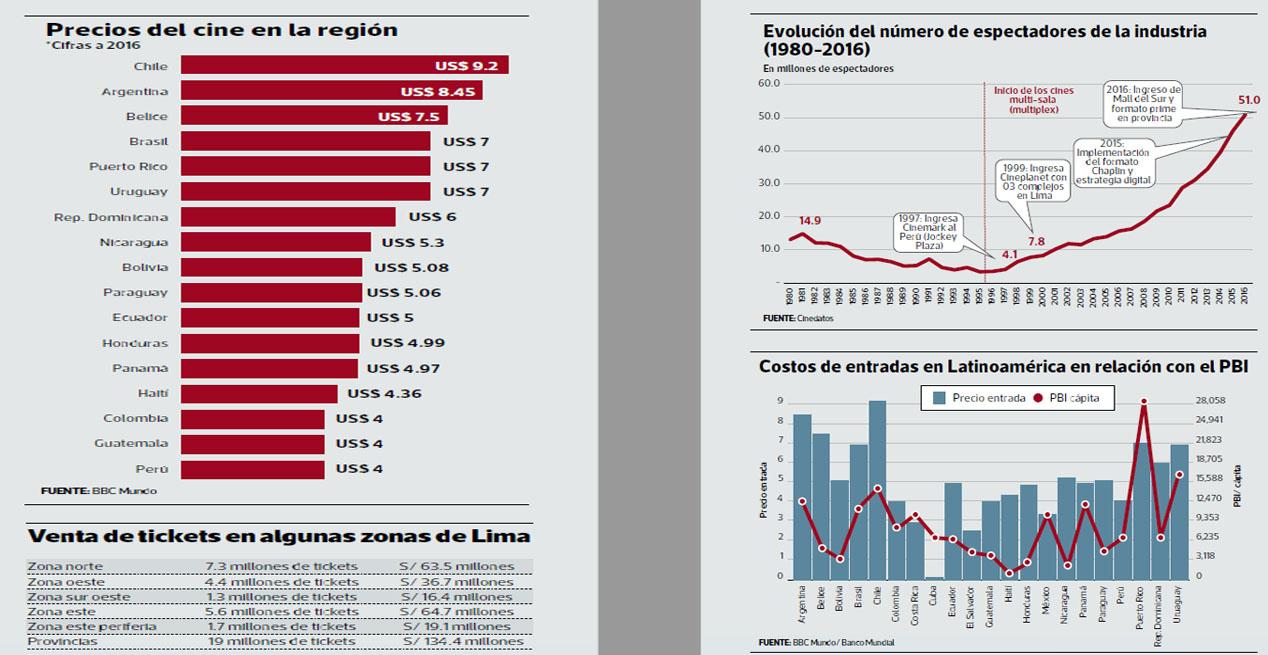

Mercado en crecimiento Pero lo cierto es que por estos tiempos la industria del cine pasa por sus mejores momentos. Si bien ya alcanza un grado de madurez en cuanto a crecimiento (al cierre del 2017 el avance en tickets fue de 1.25% y en soles de 2.93% en relación al 2016), la competencia es fuerte en el mercado y, sin duda, el competidor que apostó por tener una expansión más rápida es el que más ha ganado mercado. A nivel de tickets, Cineplanet se lleva más del 50% del mercado , mientras que Cinemark se hace del 16.2%. “Este crecimiento parte mucho de la estrategia que tenga cada empresa, de la proximidad con el cliente, y del número de locales también, aunque en muchos casos lo hacen por los mayores precios y las mejores películas”, dijo Ernesto Aramburú. Para darnos una idea, el precio de una entrada en el mercado peruano puede fluctuar entre S/ 8 y S/ 25, teniendo en cuenta los días de estreno y el lanzamiento de las salas prime, proyecto que desde el 2013 lanzó Cineplanet para captar al segmento VIP, con una oferta de salas más cómodas y ampliando la gama de confitería hacia otros alimentos. Si nos ubicamos en un comparativo a nivel de Latinoamérica aún tenemos uno de los precios de entradas más bajos (US$ 4), mientras que en países como Chile y Argentina, los precios son de US$ 9.2 y US$ 8.45.

Posición y demanda Pero a nivel de mercado, no solo Cineplanet y Cinemark compiten, también participan otras cadenas como Cinépolis o UVK. En el caso de la local Cineplanet, con 20 locales, de los cuales 14 están en Lima –y también tiene presencia en Chile–, se ha ubicado estratégicamente dentro de centros comerciales, un apoyo para su desarrollo. “Las ventas van de la mano con los malls, donde se instalen más habrá una mayor venta y afluencia”, refirió Aramburú. Pero hoy, de todas sus operaciones, la que está implicándole más ingresos a Cineplanet es su posición en Mall del Sur. Desde su inaugura ción hace más de un año y medio, este complejo es el líder para la cadena con más de 177 mil espectadores, solo en el mes de diciembre del año pasado. De cerca le sigue el complejo de Cineplanet en San Miguel, que lleva la oferta prime con un mayor ticket, y Cinemark en MegaPlaza.

Los mayores cinéfilos Se podría pensar que Lima moderna es la que más llama a la concurrencia en cines, sin embargo, acorde con el desarrollo de la clase media emergente, es la zona este, a nivel de Lima, la que concentra la mayor venta con S/ 64 millones en el 2017, seguida de la zona norte, con más de S/ 63 millones. A nivel de provincias, el grueso es importante, ya que implica la venta de más de 19 millones de tickets (S/ 134 millones). En la zona norte de Lima Cineplanet participa con dos cines ubicados en Independencia y Pro (Los Olivos), mientras que Cinemark da la pelea con su remozado complejo en MegaPlaza. La mexicana Cinépolis también compite en Plaza Norte. Mientras que en Lima este también opera en Mall Aventura Santa Anita; en esta zona, donde están las mayores ventas, también está UVK en Parque Agustino.

SE REQUIEREN AMPLIACIONES

La ocupación de butacas en la capital ya llega al 40% Con una competencia fuerte, la inquietud va por saber si hay espacio para más competidores. Para Ernesto Aramburú, de Araval, las zonas están bien cubiertas, pero sí faltaría aumentar butacas. “La ocupación peruana en cines es cercana al 40%, en promedio, si este número se incrementa se va a requerir sumar más asientos”, indicó Aramburú. Por ejemplo, en la demandada zona norte, en el caso de Cineplanet Pro la ocupación supera el 80% y, en promedio, por función recibe más de 700 tickets, mientras que MegaPlaza, con Cinemark, ya supera el 55%, y por función recibe más de 1,400 tickets. Cinépolis, por su parte, también empieza a necesitar espacio, pese a las 14 salas que tiene. En el caso de Cinépolis, en Plaza Norte -competencia directa de Cinemark en MegaPlaza, los espacios empiezan a quedar chicos pese a que tiene más salas (14), por lo que sería probable que aumenten unas tres o cuatro salas más. Hace unos años, el operador del centro comercial deslizó esa posibilidad. Otro operador que desde hace unos años va creciendo es Top Rank, que tiene las cadenas CineStar y Movie Time. El foco de ambos ha sido cubrir la demanda de zonas como San Juan de Miraflores y San Juan de Lurigancho, además de provincias, siendo socio comercial de varios malls en algunas ciudades del país. Como ejemplo podemos decir que en zonas como San Juan de Lurigancho ya casi se llega al 70% de ocupación de butacas, mientras que en funciones se superan los más de 1,000 tickets. Villa El Salvador es otro mercado que necesitaba la cobertura de cines y lo ha logrado con el desarrollo de proyectos de Cineplanet y de MegaPlaza con un nuevo mall.